本文是一篇金融论文,笔者认为随着全球金融一体化的推进,经济体间外部资产互持的规模不断扩大, 国际间资本流动持续加剧,全球存量失衡不断的扩张。东亚区域作为全球存量失衡中重要的资本输出方,其外部资产的规模和结构发生了新的变化并对外部财富收益产生了重要影响。

1 绪论

1.1 研究背景和意义

1.1.1 研究背景

跨国(地区)收入保险(income insurance)是消费风险分担(consumption risk sharing)的实现机制之一,即通过跨境交易金融资产,使得一国(地区)居民的金融资产收益与国(地区)外的产出绩效相联系,当该国(地区)遭受异质性产出冲击(idiosyncratic output shocks)时,其跨境持有金融资产带来的各项收益能平滑该国的可支配收入,使该国(地区)的消费隔离于异质性产出冲击,起到跨国(地区)收入保险的作用,从而实现消费风险分担1(Alem&Colmer,2015)。因此,东亚不断探索参与金融全球化以及推动区域金融合作的方式,期望通过国际金融活动来化解异质性产出冲击,以实现收入保险,提高居民福利。

金融论文参考

然而,金融全球化在为国际消费风险分担提供更多可能性的同时,却始终伴随着全球失衡现象(杨盼盼和徐建炜,2014;IMF,2020)。IMF 发布的《对外部门报告 2020》(External Sector Report2020,后简称 ESR,2020)表明,2008年次贷危机之后以经常项目为衡量指标的全球流量失衡程度虽已大幅减缓,但以外部财富为衡量指标的存量失衡却不容忽视2。在此背景下,不仅各国(地区)外部财富收益的规模大幅增加,已超越经常项目中的贸易余额成为主导外部财富变化的重要因素(Adler&Garcia-Macia,2018),而且外部财富收益的波动及其与异质性产出冲击的周期性,将通过作用于各国(地区)居民可支配收入和财富,成为影响跨国(地区)收入保险的重要因素。

..............................

1.2 研究内容和方法

1.2.1 研究内容

本文的研究内容为,选取东亚区域内 9 个经济体为研究样本,基于全球存量失衡的背景,分析外部财富收益对东亚收入保险的影响。具体来说本文将基于全球存量失衡的背景,对以下几个方面的问题进行研究:

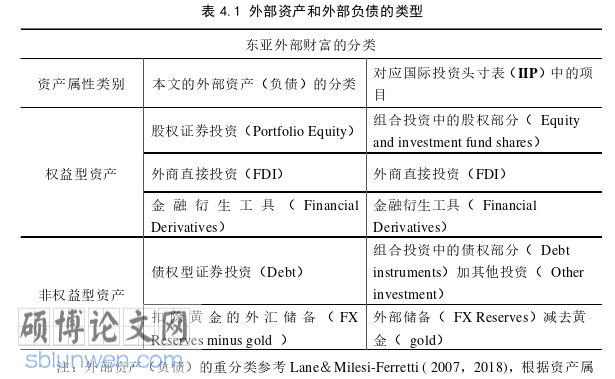

第一,分析东亚各经济体外部财富及其收益的规模和构成的特征。通过分解并识别东亚外部财富跨期变动的来源和构成,发现除了传统的净要素投资收入(net factor income)之外,更大规模和波动性的估值效应(valuation effects)主导着一国外部财富收益的特征。进一步,由于外部资产结构对估值效应规模和波动性产生重要影响(刘琨和郭其友,2020),本文将估值效应分解为不同资产类别的贡献,以细分外部财富的各项收益。

第二,外部财富收益促进跨国(地区)收入保险的前提分析。外部财富总收益及其各组成部分是否有利于收跨国(地区)入保险,是由各项外部财富收益与宏观经济波动之间的周期性所决定(Schmitz,2013)。因此,本文将各项收益是否具备与异质性产出冲击适宜的周期性,作为检验其促进跨国(地区)收入保险的前提。

第三,基于修正后的跨国(地区)收入保险模型,测度各类外部财富收益对东亚收入保险的贡献度,即,测度净要素投资收入、估值效应的贡献以及各类外部净资产产生的估值效应对东亚收入保险的贡献,这将有助于判断外部资产结构对收入保险的影响。

本文将包括文献综述、跨国(地区)收入保险理论模型、东亚外部财富及收益的特征分析、东亚收入保险的实证分析、结论及建议这五个部分。具体来说,本文主要包括以下内容:第一章,介绍跨国(地区)收入保险的研究背景和意义,介绍本文的研究内容以及创新点;第二章,将梳理全球存量失衡与外部财富收益、外部财富收益与跨国(地区)收入保险的相关文献;第三章,将以外部财富跨期变动分析框架为基础,将估值效应加入到跨国(地区)收入保险模型中修正模型;第四章,通过 IMF 公布的全球失衡数据分析全球存量失衡和流量失衡的现状,整理东亚外部财富及收益的数据,探究东亚外部财富及收益的规模和结构的新特征;第五章,基于外部财富及收益的新特征,实证分析外部财富收益对东亚收入保险的影响;第六章,总结各项外部财富收益对东亚收入保险的贡献并根据结果提出相关建议。

............................

2 文献综述

2.1 全球存量失衡与外部财富收益

2.1.1 全球失衡——流量失衡与存量失衡的研究

传统开放宏观经济学认为,一国(地区)经常账户(current account)的变动与外部财富(对外净资产头寸,NFA)的变化应完全一致,即经常账户累计余额应恒等于外部财富。随着各国外部财富交易规模上升,由汇率和资产价格波动所产生的估值效应(valuation effects)对外部财富的影响日益显著,学者注意到他们之间不再恒等(范小云等,2011)。Lane 和 Milesi- Ferretti(2007)在研究外部财富规模时 ,发现国际收支平衡表 (Blance of International Payments,BOP)只记录了外部财富的流量数据,并未反应由汇率和资产价格波动带来的存量变化(估值效应)。进一步地,Gourinchas 和 Rey(2007),Lane 和 Shambaugh(2010)利用外部财富跨期变动分析框架对外部财富的跨期变动进行分解,在同时考虑经常账户和金融账户的基础上,发现一国(地区)外部财富的变动除了国际收支平衡表中记录的经常账户余额外,还包括规模越来越大的未被记录的估值效应。

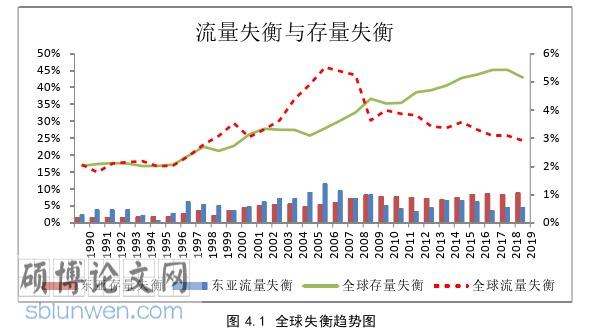

因此,外部失衡不再是经常账户的失衡,应该考虑估值效应的影响,以外部财富作为衡量全球失衡的真实指标(Gourinchas&Rey,2007;范小云等,2011)。在 IMF 发布的《对外部门报告 2020》(ESR,2020)中,研究者分别运用流量失衡和存量失衡(分别基于经常项目规模绝对值、外部财富规模绝对值占 GDP比值)两个指标衡量全球失衡状况,ESR 报告(2020)指出,2008 年次贷危机之后全球流量失衡已大幅减缓,而全球存量失衡仍持续高位,全球失衡已从流量失衡向存量失衡转变3。

............................

2.2 外部财富收益与跨国(地区)收入保险机制

外部财富收益伴随着全球存量失衡的持续扩张引起学者们的注意,但部分学者认为,估值效应仅是一种 “账面上的损益”并未实现,Lane(2001)和 Obstfeld (2005)提到,即使估值效应是未实现的,也能够通过财富效应起到异质性产出冲击,实现跨国(地区)收入保险。据此,有学者开始关注外部财富各项收益能否通过跨国(地区)收入保险机制平滑消费,化解异质性产出冲击的不利影响。

2.2.1 跨国(地区)收入保险与国际消费风险分担

Asdrubali et al.(1996)提出了以方差分解的方法,构建识别消费风险分担渠道的经典模型,根据经典模型的思想,国际消费风险分担的实现机制包括跨国(地区)收入保险机制和跨期消费平滑机制。就跨国(地区)收入保险而言,跨境交易金融资产获得的收益,能够在该国(地区)遭受异质性产出波动时,为该国(地区)带来收入流平滑该国的可支配收入,使该国(地区)的消费与产出波动相隔离,起到收入保险的作用5。

消费风险分担理论认为,如果跨国(地区)收入保险完全实现时,意味着跨期消费平滑也同时实现;但如果只是跨国(地区)收入保险部分实现,则意味着还需要进一步通过国际借贷或储蓄形式跨期平滑消费,以降低消费的波动性并提高居民福利(Asdrubali&Kim,2007)。然而,以 ASY 模型为基础的大部分国际消费风险分担文献,仅强调了外部财富收益中的净要素投资收入的跨国(地区)收入保险作用,而忽略了估值效应的影响。事实上,由汇率和资产价格变化所导致的估值效应可以通过财富效应间接影响最终消费是影响跨国(地区)收入保险的重要潜在渠道(陈小凡等,2019)。

金融论文怎么写

................................

3 基于外部财富收益视角的跨国(地区)收入保险的理论模型 .......... 13

3.1 外部财富跨期变动分解与跨国(地区)收入保险机制的修正 ........ 13

3.1.1 外部财富的跨期变动分解与估值效应 ........................ 13

3.1.2 外部财富收益对跨国(地区)收入保险机制的修正 ............ 14

4 全球存量失衡背景下东亚外部财富及其收益的新特征 ................ 18

4.1 全球失衡——从流量到存量失衡 ............................... 18

4.1.1 全球失衡和东亚外部财富及收益的数据来源 .................. 18

4.1.2 全球失衡的新特征——流量失衡与存量失衡 .................. 19

5 外部财富收益对东亚收入保险影响的实证分析 ...................... 33

5.1 外部财富收益促进东亚收入保险有效性的前提分析 ............... 33

5.1.1 周期性检验模型 .......................................... 33

5.1.2 样本选取、指标构建与数据来源 ............................ 34

5 外部财富收益对东亚收入保险影响的实证分析

5.1 外部财富收益促进东亚收入保险有效性的前提分析

在分析外部财富收益对东亚收入保险的影响之前,我们对外部财富收益和构成外部财富收益的各成分进行周期性分析。首先,分析外部财富收益、净要素投资收入、估值效应的周期性特征,以判断外部财富收益中是否估值效应具有更强的逆周期性,更有利于收入保险;然后对构成估值效应的各类(净)资产对应的估值效应进行周期性检验,以判断各项外部(净)资产的估值效应是否具有逆周期性,判断哪种外部资产(负债)更有可能促进东亚收入保险。

5.1.1 周期性检验模型

5.1.1.1 外部财富收益及其构成的周期性检验模型

本文第三章第二节介绍了检验外部财富收益是否具有促进跨国(地区)收入保险有效性的理论模型,参考 Thierry Bracke 等(2011)的周期性检验模型。

东亚区域金融合作开始于 1997 亚洲金融危机之后,东亚各经济体为应对金融危机开始积极参与区域金融合作,构建了“东盟 10+3”的合作机制,在合作机制的基础上开展了多项金融合作议程,东亚区域各经济体的金融合作不断深化。本文根据数据的可得性,选取了中国,印尼,日本,韩国,菲律宾,马来西亚,新加坡,泰国,以及中国香港共 9 个经济体样本,参见 4.1.1 节。

在进行东亚外部财富收益的周期性检验前,本文对东亚经济体的各项收益进行了简单的描述性统计分析,以了解东亚经济体的各项收益数据的基本特征。首先对外部财富收益及其构成进行了统计分析,发现大部分经济体的估值效应的规模和波动性更值得关注,并进一步对估值效应的重要成分——债权净资产估值效应、权益性净资产估值效应及其构成进行了统计分析,并从资产和负债角度,对股权资产、股权负债的估值效应进行统计分析,为进一步的相关性系数分析、周期性分析做准备。

..........................

6 结论与政策建议

6.1 结论

随着全球金融一体化的推进,经济体间外部资产互持的规模不断扩大, 国际间资本流动持续加剧,全球存量失衡不断的扩张。东亚区域作为全球存量失衡中重要的资本输出方,其外部资产的规模和结构发生了新的变化并对外部财富收益产生了重要影响,外部财富收益的规模和结构呈现出新特征,即,规模上,外部财富收益是推动东亚外部财富跨期变动的重要成分;在结构上,外部财富收益中的估值效应成为了主导外部财富收益的成分, 权益型净资产的估值效应超过非权益型净资产的估值效应,对外部财富收益产生了重要影响。

本文通过文献整理以及对理论模型的修正,认为外部财富收益对东亚收入保险的实现程度和渠道产生了重要的影响。一方面,外部财富的跨期变动分解提示我们,外部财富跨期变动的主要来源是估值效应,因此应该把估值效应考虑进跨国(地区)收入保险机制之中,以准确测度外部财富收益对东亚收入保险的水平和两个渠道的影响;另一方面,东亚权益型资产(负债)交易的显著增加,意味着权益资产(负债)产生的各项资产收益(主要是估值效应)会对跨国(地区)收入保险产生更为积极的作用(Kose et al. ,2009)。 基于以上背景,本文以东亚 9 个经济体为研究对象,研究外部财富收益对东亚收入保险的影响,实证结果显示:

首先,就外部财富收益的整体贡献而言,全时段估计显示,东亚通过外部财富实际收益(rNFA)获得的收入保险水平,还是比较有限;分时段的结果显示,最近 10 年以来,东亚通过外部财富收益获得的收入保险程度大幅提升,这证实了外部财富收益对收入保险的积极作用。

参考文献(略)