第一章 绪论

1.1 研究背景与研究意义

1.1.1 研究背景

1、新医改背景下医药行业所面临的挑战及机遇

随着医改的深入,医保控费、“4+7”带量采购等一系列医改政策成为常态化,过去几年,医保广覆盖政策红利使制药企业高速发展的利好将会日渐消淡。同时,仿制药一致性评价、GSP 及GMP 评价等高准入标准无疑压制中小型制药企业的生存发展空间[1-3]。

最近几年,医药行业增速逐渐减缓。行业的产业总产值、销售收入及利润总额的同比增长率在 2007 年开始进入下降通道,2013-2015 年各项指标快速下降[2]。根据 wind数据库医药市场数据,2015 年医药终端市场总额增速下降至 7.6%,同时销售收入同比增长率仅 9.8%,是近十年来历史最低值。 这些数据说明了医药行业发展已经进入了瓶颈阶段。

新医改的深化,一方面加剧了我国医药企业的优胜劣汰,另一方面也会促进优质企业的发展。 首先,国家及相关医改政策鼓励医药企业推动创新,具有创新药及首仿药的企业在市场更有定价优势;其次,优势企业将在优化产品、建立品牌、完善终端中超越同类竞争对手。 最后,通过仿制药一致性评价,具有规模生产能力且生产成本低的药企,更容易在带量采购的竞争中脱颖而出。

.......................

1.2 国内外文献综述

1.2.1 并购的概念

公司并购是公司金融学的核心问题之一。 关于企业并购的动因,国内外学者结合了理论研究与实证研究去尝试解释。目前学术界形成了效率理论、市场势力理论、税盾理论及在分配理论等理论体系。这些理论相互独立又互为补充,本文对国内外不同的并购动因理论进行梳理和评述[21]。

1.2.2 并购动因

关于企业并购的动因,国内外学者结合了理论研究与实证研究去尝试解释。目前学术界形成了效率理论、市场势力理论、税盾理论及在分配理论等理论体系。这些理论相互独立又互为补充,本文对国内外不同的并购动因理论进行梳理和评述。

(1)效率理论

从微观经济学角度,并购的动因主要是追求在有限的资源前提下,如何达到资源的最大利用。针对企业并购而言,并购其目的是通过对对并购的企业相关资源的整合,从而实现并购前各个企业效益的总和在并购后得到明显提升。

Li(2013)通过实证分析去探讨收购如何创造价值。研究发现:并购方主要是通过更有效地利用资本和劳动力来提高目标的生产率。被并购方产量不变,但被并购方在资本支出、工资在并购后明显下降。此外,并购方通过将资本重新分配给投资机会更好的行业来提高投资效,从而获得更好的的财务效益[22]。

刘莉亚(2018)通过面板数据实证研究去探讨企业并购决策与企业的效率差异之间的关系。研究中,主要是利用了 2004-2014 年中国主板上市企业的并购信息。 其研究表明: (1)并购的企业,大多具有盈利能力强、生产效率高且企业规模相对较大的企业; (2)通过并购整合后,被并购方的生产效率及产出是有提升的[23]。

...............................

第二章 华润三九并购众益制药的基本状况

2.1 并购方——华润三九简介

2.1.1 华润三九公司概况

华润三九医药股份有限公司(在本文中简称“华润三九”)是一家在中国主板上市的大型国有控股医药企业。其主营业务是医药产品的研发、生产、销售以及医疗方面的服务。1985 年,由赵新先生一手创办了深圳南方制药厂。 此为华润三九的前身。1999 年 4 月 21 日,“三九医药股份有限公司”正式成立。2000 年 3 月 9 日,其在深交所挂牌上市,股票代码为 000999。2008 年,公司通过重组进入了华润集团,成为其控股子公司。 2010 年 2 月,“三九医药股份有限公司”更名为“华润三九医药股份有限公司”。 此后,公司开始跨苏发展 OTC 业务和中药业务。2009 年以来,为扩展产品线覆盖至普通感冒、抗肿瘤、心脑血管疾病、抗感染药物等领域,华润三九并购了本溪三药、金蟾生化、顺丰药业、天和药业、浙江众益等多家药企。 2014 年,公司业务延伸至保健食品及保健药品行业,布局“大健康业务”。图 2-1 为华润三九历史变革图。

2.1 并购方——华润三九简介

2.1.1 华润三九公司概况

华润三九医药股份有限公司(在本文中简称“华润三九”)是一家在中国主板上市的大型国有控股医药企业。其主营业务是医药产品的研发、生产、销售以及医疗方面的服务。1985 年,由赵新先生一手创办了深圳南方制药厂。 此为华润三九的前身。1999 年 4 月 21 日,“三九医药股份有限公司”正式成立。2000 年 3 月 9 日,其在深交所挂牌上市,股票代码为 000999。2008 年,公司通过重组进入了华润集团,成为其控股子公司。 2010 年 2 月,“三九医药股份有限公司”更名为“华润三九医药股份有限公司”。 此后,公司开始跨苏发展 OTC 业务和中药业务。2009 年以来,为扩展产品线覆盖至普通感冒、抗肿瘤、心脑血管疾病、抗感染药物等领域,华润三九并购了本溪三药、金蟾生化、顺丰药业、天和药业、浙江众益等多家药企。 2014 年,公司业务延伸至保健食品及保健药品行业,布局“大健康业务”。图 2-1 为华润三九历史变革图。

......................

2.2.1 众益制药公司概况

2006 年,浙江众益制药股份有限公司(本文简称众益制药)正式成立,其前身为“浙江丽水众益药业有限公司”。2012 年该公司内部变更为股份制结构,更名为“浙江众益制药股份有限公司”。众益制药主营业务为药品研发、生产和销售,产品覆盖原料药、颗粒剂、胶囊药及片剂,主导产品有阿奇霉素、红霉素、镁加铝咀嚼片等。众益制药的技术研发力量雄厚,与国内多家著名科研单位有着长期合作关系,拥有自己的院士专家工作站及博士工作站。

2.2.2 众益制药并购前的绩效与股权情况

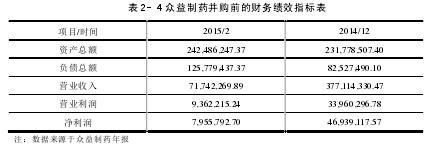

1、众益制药并购之前的财务绩效

众益制药并购前财务指标分析的指标具体如下表:

..........................

第三章 华润三九并购众益制药的市场绩效分析 .................................. 21

3.1 事件分析法的具体步骤 ...................................... 21

3.2 基于事件分析法的并购市场绩效分析 ................................... 21

3.3 分析结果及其原因讨论 ........................... 23

第四章 华润三九并购众益制药的财务绩效分析 ................................... 27

4.1 财务绩效指标分析 ................................ 27

4.1.1 盈利能力 ........................................... 27

4.1.2 偿债能力。 ............................. 29

第五章 提升医药行业公司并购绩效的对策与建议 ....................................... 55

5.1 对目标企业进行合理估值与选择适当的支付方式 ................................ 55

5.2 对销售渠道进行战略整合 .............................. 55

第五章 提升医药行业公司并购绩效的对策与建议

5.1 对目标企业进行合理估值与选择适当的支付方式

目前用于并购活动中对目标企业进行估值有以下几种方法:收益法、成本加和法和市场法。收益法是当代收购案例中常用的估值方法,但它具有: 一、收益法需要对企业未来的利润有准确的判断,对评估人员业务要求比较高;二、收益法中未来利润的风险影响程度大,结果的准确性有所偏差; 三、目标企业、行业背景及政策方向等信息制约收益法的应用。 而在我国,成本加和法在并购案例中运用比较常见,局限之处在于: 一、忽略了整体资产的综合获利能力;二、不能充分体现未来利润所带来的企业价值。 此外,市场法的应用基于大量的案例分析比较和成熟的金融市场背景,在我国当前的金融市场下,该方法的应用尚未成熟。

从本案例可知,我国华润三九公司并购交易主要以估价主要是以收益法,溢价率非常高,这在一定程度上影响了市场对该次并购事件的信心。华润三九用分期现金的方式进行支付。在财务指标及因子分析中,在不同的角度上,不同方法研究发现华润三九在中长期的偿债能力及现金流明显下降。因此,建议并购企业在并购活动时,为保障企业自身资金运营的流动性,应采取多种支付方式结合,保证支付的灵活性,同时可以优化资本结构达到最大效率。 在医药行业并购中,除了现金并购,有股权并购和利用并购基金进行并购等方式。当前,利用并购基金可减低医药行业企业并购风险。目前,多家上市医药公司设立了专门的医药产业并购基金和成立并购小组。

利用并购基金进行并购有其独到的优势:首先,减少对企业运营资金的占用,降低财务风险; 其次,并购基金有企业专注并购业务的部门,选定优质并购项目进行自主确定并购时机,有效实现市值管理,降低未来利润的风险;再次,并购基金提前收集大量目标企业的相关信息,对估值结果计算更加准确。

.........................

结论

在新医改深化推进的背景下,医药企业的发展面临着严峻的挑战。并购是实现医药企业规模经济,增强竞争力战略的重要手段之一。

本文选取 2015 年华润三九并购浙江众益制药为例。以具体的并购事件为切入口,探讨并购对华润三九的短期及中长期的绩效影响。再由小见大,深入去探讨在并购后医药企业短期及中长期的财务绩效变化规律,最后探讨并购特征对并购绩效结果影响。

在新医改深化推进的背景下,医药企业的发展面临着严峻的挑战。并购是实现医药企业规模经济,增强竞争力战略的重要手段之一。

本文选取 2015 年华润三九并购浙江众益制药为例。以具体的并购事件为切入口,探讨并购对华润三九的短期及中长期的绩效影响。再由小见大,深入去探讨在并购后医药企业短期及中长期的财务绩效变化规律,最后探讨并购特征对并购绩效结果影响。

在本文的研究,主要得到如下的结论:

结论一:在短期绩效的影响角度,并购前后窗口期的超额收益率及累积超额超额收益率发现此次并购短时间内并没有给华润三九的股东带来正的超额收益率。这主要有如下原因:1)过高的市溢率,并且近年来的并购均选择相对单一的支付方式;2)公告时,股市前期的涨幅过大,股市资金流动性相对不足;同时,美国美储联加息呼声越来越强,使我国货币的流动性备受压力。再加上当时加入国际 MSCI 被拒。3)新医改中,医药企业急于通过并购将企业“做大做强” 。其并购决策上过多地倾向于财务性并购而非战略性并购。

结论二:从中长期的角度,从盈利能力、偿债能力等五个方面绩效的变化,并购众益制药基本上符合华润三九的“1+N”发展战略。并购后,与国家医药行业相比,华润三九在盈利能力、研发能力及成长能力明显提升。1)盈利能力角度,华润三九销售纯利润明显高于行业整体水平。2)从研发能力角度,华润三九近年在新研发产品的数量下降的前提下,资本化研发/研发投入的比率逐年高速攀升。这反映了并购后,华润三九主要是通过横向并购丰富产品线,减少仿制药研发失败风险,同时加大资本化研发,专注于创新药物的研发。3)营运能力角度分析,华润三九的指标均明显高于医药企业平均水平。在并购后的第二年,在行业的整体水平下降时,华润三九当年存货周转率水平却明显逆势提升,这反映出并购后管理营运协同作用显著。

参考文献(略)

参考文献(略)